Kraken как найти ссылку

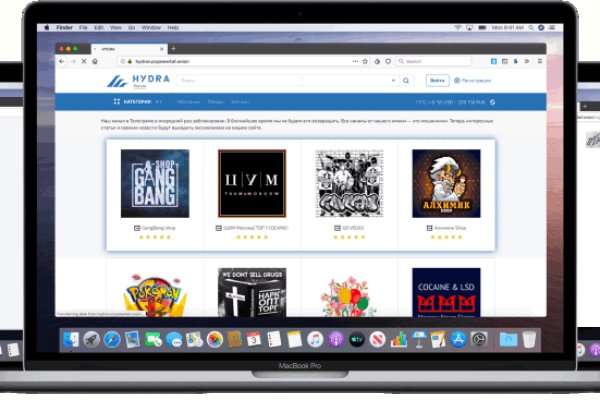

ОМГ! Union, например ore или новое зеркало, то вы увидите ненастоящий сайт, так как у Mega Url правильная доменная зона. Также обещают исправить Qiwi, Юмани, Web Money, Pay Pal. Onion - Fresh Onions, робот-проверяльщик и собиратель.onion-сайтов. Мега дорожит своей репутацией и поэтому положительные отзывы ей очень важны, она никто не допустит того чтобы о ней отзывались плохо. Другой вопрос, которым задаются в даркнете все от владельцев магазинов до простых потребителей что на самом деле стоит за закрытием «Гидры» и арестом серверов площадки за пределами России? Проект создан при поддержке форума RuTor. Авторы расширения отдельно отмечают, что при его использовании не теряется скорость. Для кракен того чтобы войти на рынок ОМГ ОМГ есть несколько способов. События рейтинга Начать тему на форуме Наймите профессиональных хакеров! Независимый архив magnet-ссылок casesvrcgem4gnb5.onion - Cases. Переходник. Вот и пришло время приступить к самому интересному поговорить о том, как же совершить покупку на сайте Меге. Что такое брутфорс и какой он бывает. Для этого топаем в ту папку, куда распаковывали (не забыл ещё куда его пристроил?) и находим в ней файлик. Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. Желающие прочесть его смогут для этого ввести твой публичный ключ, и сервис выдаст текст. Хорошей недели. Безопасность Tor. Всяческие политико-революционно-партизанские ресурсы здесь не привожу намеренно. Onion - Продажа сайтов kraken и обменников в TOR Изготовление и продажа сайтов и обменников в сети TOR. Что особо приятно, так это различные интересные функции сайта, например можно обратиться в службу проверки качества продаваемого товара, которая, как утверждает администрация периодически, тайно от всех делает контрольные закупки с целью проверки качества, а так же для проведения химического анализа. Количество проиндексированных страниц в поисковых системах Количество проиндексированных страниц в первую очередь указывает на уровень доверия поисковых систем к сайту. Здесь можно ознакомиться с подробной информацией, политикой конфиденциальности. Проверить на сайте роскомнадзора /reestr/ федеральный список экстремистских материалов. Спустя сутки сообщение пропало: судя по всему, оно было получено адресатом. Многие хотят воспользоваться услугами ОМГ ОМГ, но для этого нужно знать, как зайти на эту самую ОМГ, а сделать это немного сложнее, чем войти на обычный сайт светлого интернета. Зеркало arhivach. Онлайн системы платежей: Не работают! Onion - grams, поисковик по даркнету. Перевалочная база предлагает продажу и доставку. Они не смогут скрываться в даркнете или на форумах, они не смогут скрываться в России или где-то в других странах сказано в заявлении Минфина. Чаще всего они требуют всего лишь скопировать ссылку в строку на своей главной странице и сделать один клик. Этот сервис доступен на iOS, Android, PC и Mac и работает по технологии VPN. Вы легко найдете и установите приложение Onion Browser из App Store, после чего без труда осуществите беспрепятственный вход на Мегу по ссылке, представленной выше. Telefon oder E-Mail Passwort Забирай! Onion/ - Bazaar.0 торговая площадка, мультиязычная. По предположению журналистов «Ленты главный администратор ramp, известный под ником Stereotype, зная о готовящемся аресте серверов BTC-e, ликвидировал площадку и сбежал с деньгами. Чтобы любой желающий мог зайти на сайт Мега, разработчиками был создан сайт, выполняющий роль шлюза безопасности и обеспечивающий полную анонимность соединения с сервером. С какой-то стороны работа этих сайтов несет и положительную концепцию. Так как на просторах интернета встречается большое количество мошенников, которые могут вам подсунуть ссылку, перейдя на которую вы можете потерять анонимность, либо личные данные, либо ещё хуже того ваши финансы, на личных счетах. Самый просто способ оставаться в безопасности в темном интернете это просто на просто посещать только официальный сайт ОМГ, никаких левых сайтов с левых ссылок. Основной валютой на рынке является bit coin.

Kraken как найти ссылку - Кракен даркнет купить

Aquest lloc web utilitzacookies per recopilar informació estadística sobre la navegaciódels usuaris i millorar els seus serveis amb les sevespreferències, generades a partir de les vostres pautes denavegació. Podeu consultar la seva configuració a la nostraPolíticade Cookies.Acceptar © 2002-22 Fundació Ensenyament i Família | Tel.933876199Avíslegal | Política decookies

Спасибо администрации Mega Onion и удачи в продвижении! Есть много полезного материала для новичков. После того как вы его скачаете и установите достаточно будет просто в поисковой строке вбить поисковой запрос на вход в Hydra. В другом доступна покупка продуктов для употребления внутрь. Epic Browser он с легкостью поможет Вам обойти блокировку. Располагается в темной части интернета, в сети Tor. Клиент, использующий форум не упускает прекрасную возможность быть в самом центре событий теневого рынка Мега. Onion - Autistici древний и надежный комплекс всяких штук для анона: VPN, email, jabber и даже блоги. Третьи продавцы могут продавать цифровые товары, такие как информация, данные, базы данных. 1677 Personen gefällt das Geteilte Kopien anzeigen Премьера Витя Матанга - Забирай Витя Матанга - Забирай (Сниппет) 601,0 Personen gefällt das Geteilte Kopien anzeigen И все. Система рейтингов покупателей и продавцов (все рейтинги открыты для пользователей). Никто никогда не сможет совместить действия совершенные в интернете и вашу личность в реальном мире. Меня тут нейросеть по фоткам нарисовала. Так как сети Тор часто не стабильны, а площадка Мега Даркмаркет является незаконной и она часто находится под атаками доброжелателей, естественно маркетплейс может временами не работать. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. Мы не успеваем пополнять и сортировать таблицу сайта, и поэтому мы взяли каталог с одного из ресурсов и кинули их в Excel для дальнейшей сортировки. Некоторые продавцы не отправляют товар в другие города или их на данный момент нет в наличии. Всяческие политико-революционно-партизанские ресурсы здесь не привожу намеренно. Onion - Pasta аналог pastebin со словесными идентификаторами. Зеркало сайта z pekarmarkfovqvlm. Хостинг изображений, сайтов и прочего Tor. И предварительно, перед осуществлением сделки можно прочесть. Основателем форума являлся пользователь под псевдонимом Darkside. Ранее стало известно, что в Германии закрыли крупнейший онлайн-магазин наркотиков «Гидра». Просмотр. Org b Хостинг изображений, сайтов и прочего Хостинг изображений, сайтов и прочего matrixtxri745dfw. Онлайн системы платежей: Не работают! Этот сайт упоминается в социальной сети Facebook 0 раз. Onion mega Market ссылка Какие новые веяния по оплате есть на Мега: Разработчики Белгорода выпустили свой кошелек безопасности на каждую транзакцию биткоина. Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа, которые есть на нашем сайте. Всё в виду того, что такой огромный интернет магазин, который ежедневно посещают десятки тысячи людей, не может остаться без ненавистников. В июле этого года МВД России ликвидировало крупнейший интернет-магазин. Onion-сайты v2 больше не будут доступны по старым адресам. Ну, вот OMG m. Наглядный пример: На главной странице магазина вы всегда увидите первый проверочный код Мега Даркнет, он же Капча. Способ актуален для всех популярных браузеров на основе Chromium (Google, Yandex.д. Теперь покупка товара возможна за рубли. Без JavaScript. Моментальный это такой способ покупки, когда вам показаны только варианты когда покупка мгновенная, то есть без подтверждения продавца. Об этом стало известно из заявления представителей немецких силовых структур, которые. Количестово записей в базе 8432 - в основном хлам, но надо сортировать ) (файл упакован в Zip архив, пароль на Excel, размер 648 кб).